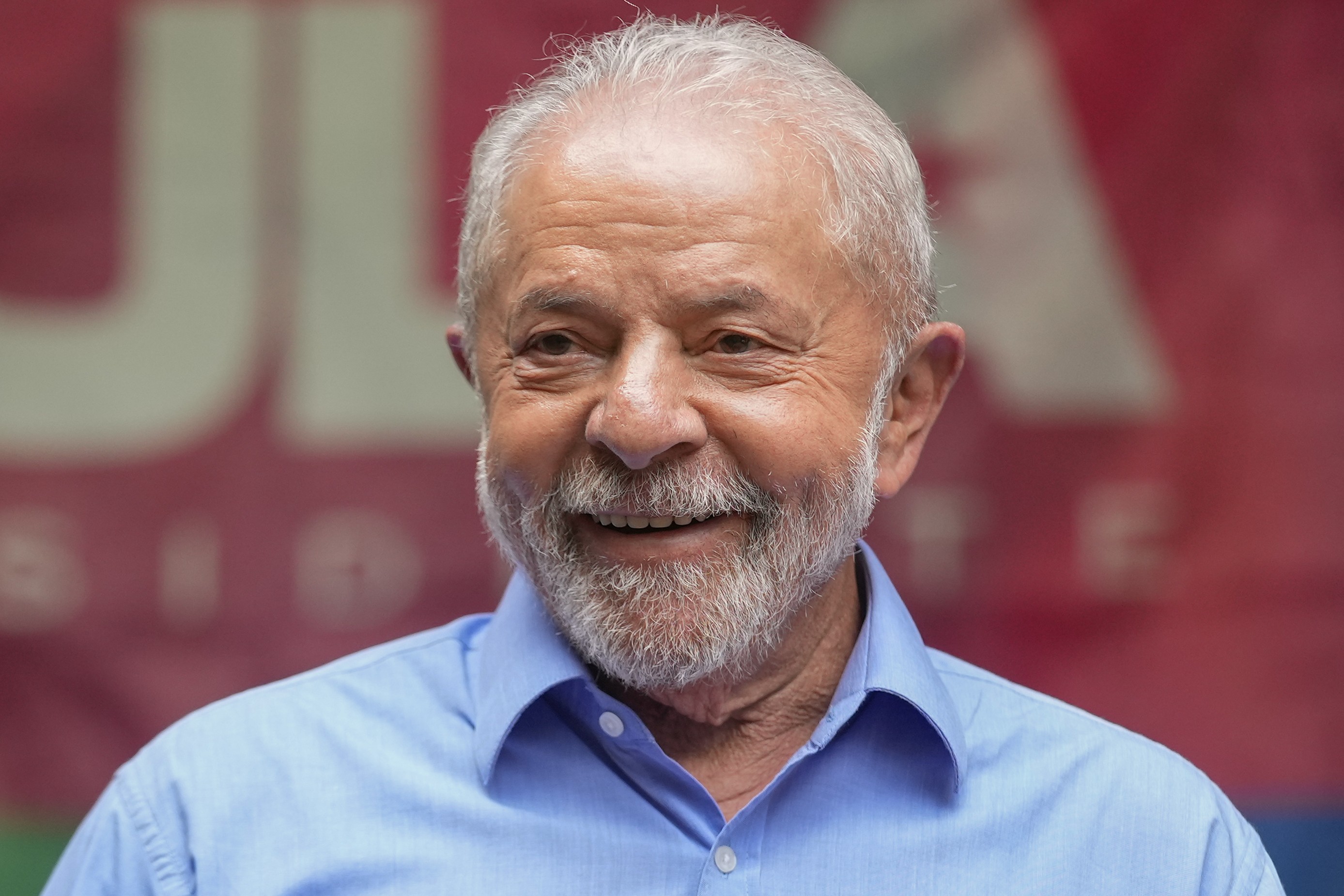

Presidente eleito tem preferência do investidor estrangeiro, mas juros americanos e contas públicas descontroladas podem pesar contra a moeda brasileira no próximo governo. Lula, presidente eleito, tomará posse no dia 1º de janeiro

Andre Penner/AP

Na primeira semana seguinte à eleição de Luiz Inácio Lula da Silva para a Presidência da República, o mercado reagiu positivamente: o dólar recuou 4,56%, para R$ 5,0329, enquanto a bolsa subiu. Desempenho, segundo especialistas ouvidos pelo g1, puxado pelo otimismo externo em relação ao novo governo.

Esse movimento, no entanto, se enfraqueceu no início desta semana, acompanhando um sentimento de aversão ao risco vindo do exterior, em meio às eleições de meio de mandato nos Estados Unidos e à espera dos dados de inflação na maior economia do mundo.

É essa volatilidade que o brasileiro pode esperar do dólar ao longo do próximo governo Lula. Por um lado, o otimismo do exterior com o Brasil pode levar a uma maior entrada de investimento estrangeiro no país, valorizando o real. Por outro, o cenário internacional cheio de incertezas pode pesar contra a moeda brasileira.

LEIA TAMBÉM:

A reação dos mercados na primeira semana após a eleição de Lula: bolsa em alta, dólar em queda

Com Lula presidente pelos próximos 4 anos, o que esperar da inflação brasileira?

Por que Lula vai precisar de um ministro mais político do que técnico para a Economia?

Lula precisará encarar contas públicas apertadas para financiar promessas e políticas de auxílio

Salário mínimo, endividamento, distribuição de renda e tabela do IR: lembre as promessas de Lula na economia

Lula é mais amigável ao exterior

Um consenso entre os especialistas ouvidos pelo g1 é que o presidente eleito tem a preferência dos investidores internacionais em relação a Bolsonaro. Antonio van Moorsel, diretor do Advisory da Acqua Vero Investimentos, comenta que os estrangeiros, sobretudo os americanos, enxergam o atual presidente como um “Donald Trump brasileiro”.

“Apesar da Faria Lima (o mercado financeiro mais tradicional do Brasil) gostar mais do Bolsonaro, o investidor estrangeiro, que é o verdadeiro responsável por controlar os movimentos do câmbio, prefere o Lula”, aponta.

De acordo com Josian Teixeira, gestor de portfólio da Lifetime Asset Management, Lula é mais amigável ao exterior do que o atual presidente, o que é um benefício para o Brasil. O gestor destaca que governantes de diversos países, inclusive os desenvolvidos, parabenizaram Lula publicamente pela eleição, o que sinaliza uma boa relação entre os governos.

Teixeira explica que o preponderante para que o investidor estrangeiro escolha um país para alocar os seus recursos é a situação econômica daquele destino. No entanto, um governante que tenha um bom relacionamento com outros líderes também é importante e representa um diferencial na hora de escolher onde o dinheiro será investido.

Antes da definição do segundo turno, o gestor considera que havia um impedimento para que o estrangeiro investisse no Brasil, pela instabilidade que a transição poderia oferecer.

“Existia uma amarra para a entrada de dinheiro no país e a eleição do Lula tirou essa amarra”, afirma.

Além do bom relacionamento com o exterior, Moorsel ressalta que o presidente eleito tem uma agenda que agrada mais ao investidor internacional, com destaque para uma preocupação maior com o meio ambiente e uma política menos permissiva com relação ao porte e posse de arma.

Outros países emergentes estão mal das pernas

O Brasil está bem posicionado entre os emergentes como destino do dinheiro dos investidores de países desenvolvidos, e ganha destaque entre seus principais concorrentes.

A China tem seu crescimento econômico comprometido por conta da política de covid zero, que afeta a locomoção das pessoas em diversas cidades, limitando o consumo e a produção. A Rússia vive uma guerra iniciada contra a Ucrânia. A Índia também enfrenta alguns problemas com suas commodities agrícolas.

O único país melhor colocado, segundo Matheus Pizzani, economista da CM Capital, é o México.

Mas o Brasil tem uma vantagem do ponto de vista do investidor estrangeiro: nossa taxa básica de juros, a Selic, está hoje em 13,75% ao ano e deve continuar no patamar de dois dígitos ainda por um bom tempo. Enquanto isso, os juros mexicanos são um pouco menores, em 9,25% ao ano, podendo chegar a 10% na próxima reunião de política monetária do país.

Quanto maiores os juros, maior a atratividade dos ativos de um país, principalmente quando se trata de um país como o Brasil, que não vive em meio a incertezas tão grandes como uma guerra ou um lockdown severo. Se há mais investimentos direcionados ao Brasil, maior a quantidade de dólares que entra no país, o que torna a moeda americana mais barata em relação ao real.

Initial plugin text

Riscos no radar: juros americanos e cenário fiscal

Não é só no Brasil que os juros estão altos – e isso pode ser um problema. Com a pandemia e a guerra, a inflação vem batendo recordes em muitos países e, para controlar o avanço dos preços, os bancos centrais estão elevando suas taxas de juros.

Atualmente, os juros nos EUA estão entre 3,75% e 4% ao ano e, na visão de Josian Teixeira, essas taxas ainda podem subir até um patamar próximo dos 5%.

Os títulos públicos americanos, que têm sua rentabilidade atrelada aos juros do país, são considerados os mais seguros do mundo e, por isso, ganham a preferência do investidor – o que prejudica a migração de recursos para ativos brasileiros. Menos dólares entrando leva a moeda a ficar mais cara em reais.

“Se o mundo vai conseguir controlar a inflação ou não e o quanto antes é um fator de extrema relevância, porque isso continua influenciando nas taxas de juros e pode levar a uma recessão. O que vai balizar o preço do dólar é a condução da economia global e a condução da política fiscal no Brasil”, afirma Leo Dutra, analista de investimentos da Invius Research.

O economista da CM Capital pontua que o governo precisa ser “muito transparente e assertivo” em sua comunicação sobre a política fiscal, para que o país não ofereça riscos de dívidas exorbitantes que não poderão ser pagas.

Já há a previsão de que no próximo ano o governo terá de gastar bilhões para arcar com suas promessas de campanha, mas o controle das contas públicas é tarefa essencial para que o estrangeiro continue interessado em investir no país, “até porque a rentabilidade atrativa nós já temos com os juros altos”, diz Pizzani.

Dutra explica que se Lula indicar ministros, principalmente para a área econômica, mais alinhados ao centro e que se, durante seu governo, dialogar com o Congresso buscando um equilíbrio entre o governo petista e uma bancada predominante bolsonarista, as chances de que o Brasil consiga passar por um período econômico bom são grandes.

“Essa convergência de ideias pode ser interessante para o país, principalmente porque essas pautas que trazem mais pressão ao mercado, como as contas públicas, serão tratadas de uma forma mais equilibrada”, destaca o analista.

No fim das contas, o Brasil tem chances de ver a valorização da moeda nacional frente ao dólar, mas o governo precisa estar atento aos riscos que já estão no radar dos investidores.